¿Qué es el Modelo 115?

El Modelo 115 es una autoliquidación periódica de las retenciones e ingresos a cuenta, rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Sirve para realizar la declaración trimestral por la que los autónomos y empresas deben declarar a Hacienda las retenciones del IRPF sobre los alquileres urbanos.

¿Qué tipos de alquileres se pueden declarar en el modelo 115?

En el Modelo 115 se declaran los arrendamientos o subarrendamientos de inmuebles urbanos en los que desarrollamos una actividad empresarial (Locales, oficinas, naves, etc.) que se deberá complementar con el Modelo 180 que es de carácter informativo del resumen anual de las retenciones.

¿Quién está obligado a presentar el Modelo 115?

Están obligados a presentar el Modelo 115 todos los profesionales, empresarios individuales o sociedades que paguen alquileres por locales comerciales u oficinas, siempre que sean inmuebles urbanos.

No estarán obligados a presentar el Modelo 115 en caso de que:

- El alquiler que las empresas pagan a sus trabajadores

- Los alquileres que no superan los 900€ anuales a un mismo arrendador.

- Los arrendamientos financieros en la modalidad leasing.

- El arrendador acredita al arrendatario estar incluido en alguno de los epígrafes del grupo 861, es decir, los relacionados con los alquileres, siempre y cuando la cuota a pagar por estos epígrafes del impuesto de actividades no sea cuota cero. Dentro de este punto hay que puntualizar que, para poder considerar exento de la obligación de retener, es necesario que se le pida al arrendador un certificado de Hacienda donde ésta acredite la exención del propietario.

¿Cuándo hay que presentar el Modelo 115?

El Modelo 115 es trimestral y sus plazos de presentación son los siguientes:

- Primer Trimestre: del 1 al 20 de abril, ambos inclusive

- Segundo Trimestre: del 1 al 20 de julio, ambos inclusive

- Tercer Trimestre: del 1 al 20 de octubre, ambos inclusive

- Cuarto Trimestre: del 1 al 20 de enero, ambos inclusive

Hay que tener en cuenta que los casos en los que los días de final del plazo sean sábados, domingo o festivo, el plazo será hasta el día siguiente hábil.

Presentar el modelo 115 fuera de plazo

¿Te has olvidado de presentar el Modelo 115? En E-Asesórate recomendamos que la presentes lo antes posible ya que según vaya pasando el tiempo el recargo será mayor.

- Si presentas la autoliquidación sin requerimiento de la Agencia Tributaria se te aplicará un recargo de apremio según el tiempo que has tardado en pagar:

- En los 3 meses siguientes, el recargo será del 5%

- De los 3 y 6 meses el recargo será del 10%

- De los 6 y 9 meses el recargo será del 15%

- Si han pasado más 12 meses el recargo será del 20%

- Si la Agencia Tributaria se requiere entonces aparte de los recargos arriba indicados te sancionará con un 50% de la cantidad pendiente a ingresar.

Contar con la plataforma de E-Asesórate hará que no se te olvide presentar el Modelo 115 ya que nosotros nos encargamos de presentarlos y así evitar recargos y sanciones. Confía en una Asesoría Laboral Online como E-Asesórate.

¿Se puede domiciliar el pago del modelo 115?

Si se opta por domiciliación bancaria del Modelo 115 hay que tener en cuenta dos cosas:

- Los plazos de presentación comprenden desde el día 1 al 15, ambos inclusive de los meses de abril, julio, octubre y enero y el cargo se hará los días 20 de abril, julio, octubre y enero.

- Se debe facilitar el IBAN según dicta la normativa SEPA en los adeudos directos, es decir en las domiciliaciones y el titular de la cuenta bancaria debe ser el mismo profesional, empresario individual o empresa.

Con la plataforma online de E-Asesórate dichos datos los automatizamos y nos encargamos de presentarlos telemáticamente antes del día 15 de los meses de abril, julio, octubre y enero.

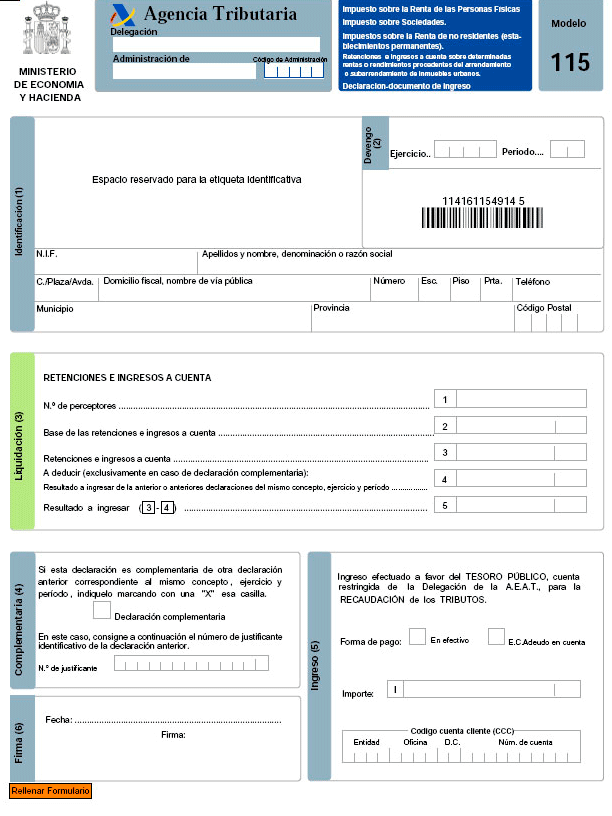

¿Cómo rellenar y cumplimentar el Modelo 115?

El Modelo 115 es un modelo bastante practico de rellenar

(1) Identificación

Se consignará el NIF/CIF, apellidos y nombre o razón social y la dirección completa

(2) Devengo

Hay que detallar el año del ejercicio que corresponde a la declaración y el periodo trimestral según las abreviaturas 1T;2T;3T; o 4T para cada uno de los cuatro trimestres: 1º; 2º; 3º y 4º.

(3) Liquidación

Casilla (01) Se rellena el numero de perceptores, es decir en numero de personas o empresas a las que se les paga el alquiler.

Casilla (02) Se rellena la base de las retenciones e ingresos a cuenta, es decir el bruto de la factura antes de incluir el IVA y restarle la retención.

Casilla (03) se rellena las retenciones e ingreso a cuenta que se hayan realizado en concepto de alquileres del periodo que estamos presentado.

Casilla (04) solo se rellena en el supuesto que es una declaración complementaria

Casilla (05) será el resultado de restar la casilla (03) y la casilla (04). Es el resultado a ingresar.

El Modelo 115 tiene un Modelo informativo que es el Modelo 180 que se presenta al final del ejercicio antes del 31 de enero por lo que es importante tener la siguiente información:

- Nombre y Apellidos o razón Social del arrendador

- NIF/CIF del arrendador

- Dirección completa del inmueble urbano

- Referencia Catastral del inmueble arrendado

¿Cómo se presenta el Modelo 115?

Existen dos formas de presentarlo:

- Presentación telemática y con certificado digital a través de la web de la Agencia Tributaria. Las empresas están obligadas a presentarlo telemáticamente.

- Presentación en papel del modelo generado por la aplicación de la Agencia Tributaria y que permite la creación del modelo en formato PDF y su impresión.

En E-Asesórate recomendamos que se cuente con el servicio de una Asesoría Online y que sea el asesor el que se encargue de presentar el Modelo 115 sin ningún tipo de error con el fin de evitar sobresaltos con la Agencia Tributaria.

Comments are closed.